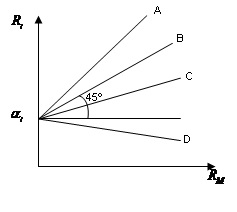

Clasificación de los activos financieros según su volatilidad

El modelo de mercado:

![]()

depende de dos variables

![]()

Se trata de analizar cómo afecta al rendimiento de un título una variación en el rendimiento del mercado. Para ello la clave es , es decir, el coeficiente de volatilidad o grado de inclinación de la recta de regresión. Dependiendo de si su grado de inclinación es mayor, igual o menor a 45 grados, se podrán clasificar los diferentes activos financieros del siguiente modo:

![]()

Las betas mayores de 1 implican que los incrementos en el rendimiento del mercado se transmiten más que proporcionalmente al rendimiento del título. Por ejemplo, una significa que si se produce un incremento en rendimiento del mercado, por ejemplo, del 10%, el incremento en el rendimiento del título será del 15%. El problema está en que si cae el rendimiento del mercado, ésta caída se transmite también más que proporcionalmente al rendimiento del título. Si el mercado cayese un 10%, el título caería un 15%.

Por ello, se dice que los títulos con betas superiores a la unidad son ACTIVOS AGRESIVOS o de MUCHA VOLATILIDAD.

![]()

Las betas iguales a 1 implican que los incrementos en el rendimiento del mercado se transmiten proporcionalmente al rendimiento del título. Si se produce un incremento en rendimiento del mercado, por ejemplo, del 10%, el incremento en el rendimiento del título será también del 10%.

Por ello, se dice que los títulos con betas superiores a la unidad son ACTIVOS NEUTROS o de VOLATILIDAD NORMAL.

![]()

Las betas menores de 1 implican que los incrementos en el rendimiento del mercado se transmiten menos que proporcionalmente al rendimiento del título. Por ejemplo, una significa que si se produce un incremento en rendimiento del mercado, por ejemplo, del 10%, el incremento en el rendimiento del título será sólo del 7%, (o si cae el mercado un 10%, el título sólo lo hace un 7%)

Por ello, se dice que los títulos con betas inferiores a la unidad son ACTIVOS DEFENSIVOS o de POCA VOLATILIDAD.

Esto implica que introducir en una cartera activos defensivos reduce el riesgo de la misma. Estos títulos son muy estables ya que ofrecen pocas oscilaciones en su rendimiento y por tanto, de cara al riesgo, este se reduce, ya que tienen poca variabilidad o varianza, (o desviación típica). Quizá no sean los títulos que más rendimiento generen, pero son valores seguros.

![]()

Las betas negativas son raras pero existen. Son las que tienen los llamados “valores refugio”, como el oro ante las crisis. Cuando el mercado cae, el rendimiento de estos títulos sube y viceversa.